Kripto Dünyasındaki Otomatik Piyasa Yapıcılar (AMM) Nedir?

Otomatik piyasa yapıcılar (AMM), akıllı sözleşme yardımıyla token swaplarının ve değer aktarımlarının yapılabildiği, merkeziyetsiz kripto para alım satım platformlarıdır. Burada merkezi platformların aksine bir varlığın fiyatını belirlemek için emir tahtaları esas alınmaz. Onun yerine o varlığın arz talep eğrisine bakılır ve bir matematik formulü kullanılır.

AMM’ler, çeşitli avantajlar sağladığı için merkeziyetsiz finans (DeFi) dünyasının popüler unsurlarından biridir. Bu platformlara geleneksel kripto para platformlarına göre çok daha kolay, çok daha ucuz ve çok daha verimli şekilde erişilebilir. Yaptırımdan uzak, istikrarlı koşullar altında işlem yapmak isteyen yatırımcıların sayısının gitgide artması, AMM kavramının da gitgide daha çok ilgi görmesine yol açtı.

Bu yazıda AMM’lerin beraberinde neler getirdiği ve DeFi alanında nasıl bir rol oynadığı anlatılacak.

Piyasa Yapıcılık Nedir?

Piyasa yapıcılığı, geleneksel finans dünyasında yaygın bir uygulamadır.

Bu alım satım stratejisi kapsamında bir firma veya bir birey, belli bir varlığın alım satımının sağlanması için geçici olarak devreye girer.

Piyasa yapıcı genelde bir varlık için likidite sağlamak ve bu varlığın alıcılarıyla satıcılarını oyunda tutmakla görevlidir. Firma veya birey, dayanak varlığın piyasa büyüklüğüne bağlı olarak alış ve satış fiyatları sunar.

Piyasa yapıcı bunun karşılığında alış ve satış fiyatları arasındaki fark üstünden kazanç elde eder. Buna ek olarak, likidite sağlama ve piyasa emirlerini yerine getirme karşılığında kesilen ücretlerden de gelir sağlarlar.

Otomatik Piyasa Yapıcı (AMM) Nedir?

AMM, akıllı sözleşmelere dayanan bir piyasa yapıcı türüdür. Bu akıllı sözleşmeler, üçüncü bir tarafın varlığına ihtiyaç duymadan önceden belirlenmiş komutlara dayalı olarak alım ve satım emirlerini kendi kendine yürütür. AMM’lerin en yaygın olduğu yerler merkeziyetsiz borsalar (DEX) ve blockchain tabanlı çalışan diğer eşten-eşe (P2P) merkeziyetsiz uygulamalardır (dApp). Bunlar dağıtık bir yapıda olduğu için, herkes buralarda aracısız şekilde kripto para alıp satabilir ve bu da bu platformları kolayca erişilebilir kılar.

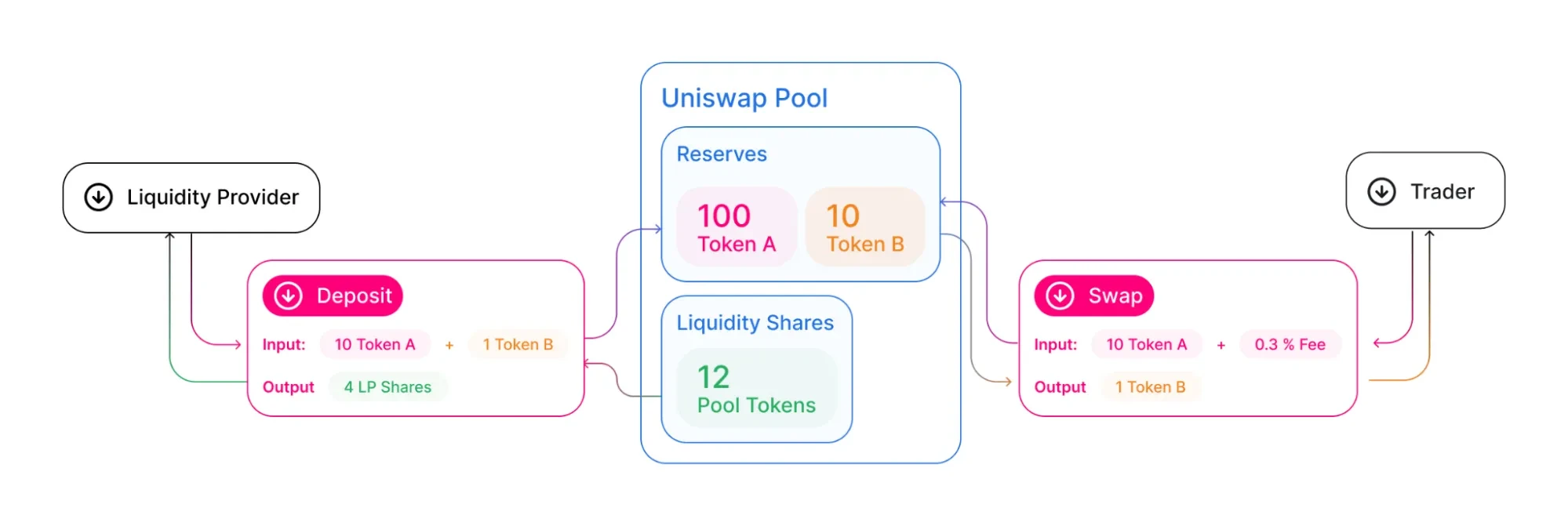

Otomatik piyasa yapıcıları, esasen her bir alım satım paritesi için kitle fonlaması yoluyla oluşturulmuş likidite havuzları ile çalışır. Piyasanın iki tarafı için likidite sağlanmasına olanak tanırlar. AMM'lerin tipik örnekleri Uniswap ve PancakeSwap'tir.

Varlıklar alınıp satıldıkça, akıllı sözleşmeler fiyat dengesini korumak için havuzun varlık oranını otomatik olarak ayarlar. Bu şekilde, her havuzdaki varlıklar hazır bulundurulur. Bu, işlemlerin AMM protokolü üzerinde sürekli olarak gerçekleştirilmesine olanak tanır.

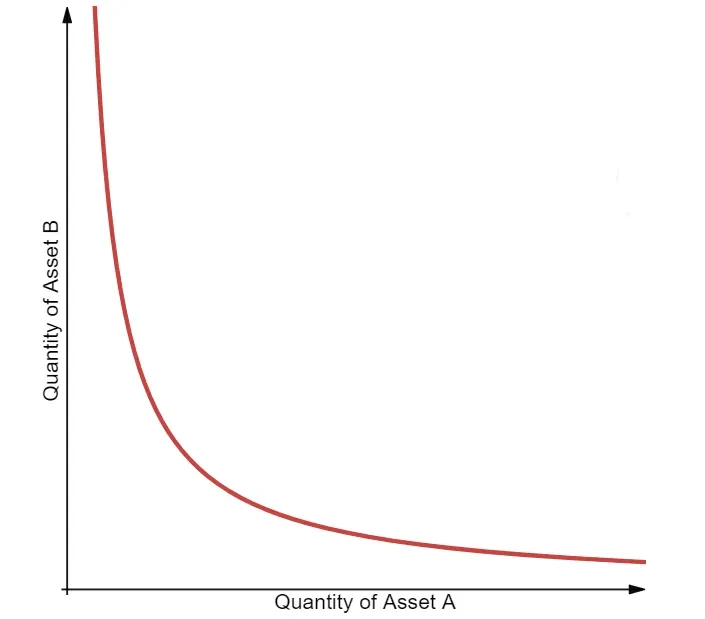

Bir varlığın fiyatını belirlemek için bir emir defteri kullanmak yerine, AMM'ler matematiksel algoritmalara dayanır. Bu şekilde, her bir varlığın fiyatı önceden belirlenmiş bir formül kullanılarak hesaplanır. Çoğu AMM protokolü tarafından kullanılan en yaygın formül x * y = k'dir; burada x, A varlığının arzını temsil ederken y, B varlığının arzını temsil eder. K sabit faktördür ve havuzdaki toplam likiditeyi yansıtır.

Otomatik Piyasa Yapıcılar (AMM) Nasıl Çalışır?

AMM'ler merkezi borsalardaki emir defterlerine benzer şekilde çalışır. ETH/USDC gibi iki varlık çiftinin alım satımına izin verirler. Bununla birlikte, AMM protokolü akıllı sözleşmeler kullanarak yatırımcılar adına ticareti kolaylaştırdığı için bir karşı tarafa ihtiyaç duymadan çalışır.

Merkeziyetsiz şekilde alım satım yapılmasını sağlayan bu uygulama, iki kripto paradan oluşan likidite havuzları sunarak çalışır. Bu havuzlardaki varlıkların birbiri karşısındaki fiyatlarının sabitlenebilmesi için, önceden belirlenmiş matematiksel algoritmalar kullanılır.

Bir alım satım işlemi yaptığınızda, fonlar o işlem ile ilgili olan havuza gönderilir. Havuzda işleyen matematiksel algoritma daha sonra havuzdaki token sayısını baz alarak varlığın fiyatını hesaplar. Her varlığın yeteri kadar likiditeye sahip olduğunun sağlanabilmesi için algoritma, havuzda kripto varlıkların oranını, yapılan işlemin büyüklüğüne göre ayarlar ve böylece varlığın fiyatını etkiler. Böylece hem likiditenin yeterliliği hem de havuzdaki dayanak varlıkların birbirine değer bakımından eşit olduğu sağlanmış olur.

AMM’ler, yapılan her bir işlem için bir işlem ücreti keser ama bu ücret genelde yapılan işlemin çok küçük bir kısmına denk gelir. Alınan bu ücretler daha sonra havuza likidite sağlayanlar arasında paylaştırılır.

Likidite Havuzu Nedir?

Likidite havuzu, akıllı sözleşmelere bağlı şekilde çalışan ve kripto para alım satımı yapılabilmesi için gerekli likiditeyi sağlayan finansal bir araçtır.

İnsanlar likidite havuzlarını en basit haliyle sahip oldukları dijital varlıkları bir akıllı sözleşmeye atamak için kullanırlar. Bunlar daha sonra işlem ücretlerinin bir kısmı karşılığında, tacirlerin işlemlerini yerine getirmek için kullanılır.

Likidite havuzu kullanmanın faydalarından biri, burada bir işlemin yapılabilmesi için hem bir alıcıya hem de bir satıcıya ihtiyaç duyulmuyor olmasıdır. Bu, merkezi borsalarda görülen bir gerekliliktir. Likidite havuzlarındaki alıcılar ise önceden fonlanmış havuzları kullanarak, belli bir fiyat üstünden alım emri verebilir.

Likidite havuzları, havuzdaki işlem ücretlerinin bir kısmını gelir olarak alan kullanıcılar tarafından fonlanır. Yatırımcılar, havuzda birbirine eş değerlerde (50:50) bir likidite çifti tutar. Örneğin bir yatırımcı ETH/DAI havuzuna katkıda bulunmak istiyorsa eşit miktarda ETH ve DAI ile katkıda bulunmak zorundadır.

DeFi protokolleri, likidite havuzlarını bu sistematik yapıları nedeniyle otomatik alım satım uygulamaları sunmak için kullanıyor. Likidite havuzları ayrıca slipaj kaynaklı sorunları çözmek için de kullanılıyor. Çünkü varlıkların fiyatlarını, o varlığın piyasa büyüklüğüne bağlı olacak şekilde dengeliyorlar. Böylece alım satımın devam ettiği sürelerde, dayanak varlığın fiyatında büyük değişimler olmuyor.

Likidite Sağlama Mekanizması

AMM’lerde kullanılan likidite sağlama mekanizması iki öncüle dayanır. Bunlardan birincisi, likidite alıcılarının, dayanak varlığı alma karşılığında likidite sağlayıcılarına bir ücret ödeyeceğidir. İkincisi ise havuzdan ne zaman likidite çıksa, likidite alıcılarının ödediği ücretin otomatik olarak likidite sağlayıcılarına aktarılmasıdır.

Akıllı Sözleşmelerin Rolü

Akıllı sözleşmeler, bir AMM'nin işletilmesinde temel bileşenlerdir. Temel olarak bir likidite havuzunda anlık alım ve satım emirlerinin gerçekleştirilmesinde kullanılırlar. Akıllı sözleşmeler bu koşulları yerine getirirken müdahaleye uğrayamaz.

Fiyat Keşif Mekanizmaları

Fiyat keşif mekanizmaları, AMM protokolleri için kilit önem taşır. Bu mekanizmaların ardındaki fikir genel olarak bu merkeziyetsiz hizmetlerin, fiyat konusunda gerekli bilgileri nasıl elde ettiğine dayanır. Uygulama halindeki mekanizmalar üç farklı formata ayrılır.

Birincisi, ‘a priori bilgi olmadan ‘ab intus’tur. Bu formatta fiyat yerel işlemlere göre belirlenir. Uniswap V2’nin veya Balancer’ınki gibi constant product market makerlar (CPMM) AMM’ler bu sistemi kullanır.

İkincisi, ‘a priori varken ab intus’tur ve burada baz alınan ideoloji, fiyatın = 1 olduğudur. Curve V1 gibi stableswap AMM’leri bu kategoriye dahildi. Sonuncu fiyat keşif mekanizması ise varlığın fiyatını belirlemek için oracle gibi harici veri akışlarına güvenen formattır. Buna örnek olarak DODO AMM protokolü gösterilebilir.

Fiyatlandırma Algoritmasının Hesabı

AMM platformlarında, likidite havuzlarındaki slipajın minimize edilebilmesi için belli bir fiyatlandırma algoritması kullanılır. En yaygın formül, x * y = k’dir ve bu şu şekilde açıklanabilir:

- X, likidite havuzundaki bir varlığın miktarıdır

- Y, aynı havuzdaki ikinci varlığın miktarıdır

- K ise hazır durumda olan toplam likidite miktarıdır. Bu genelde sabit bir miktardır.

Bu formül en popüler olanıdır ancak otomatik piyasa yapıcılar tarafından kullanılan tek formül değildir. Curve ve Balancer gibi bazıları daha karmaşık bir formül kullanır. Ancak hesaplamanın sonunda birincil amaç, akıllı sözleşme algoritmasını kullanarak o likidite havuzundaki her varlık için sabit bir fiyat belirlemektir.

Bu formulü parçalarına ayırırsak, söz konusu fiyatlandırma algoritmasının nasıl çalıştığını daha iyi anlayabiliriz. Buradaki nihai nokta, belli bir havuzdaki toplam likidite için belli bir değeri koruyabilmektir. Bu dengeyi yakalayabilmek için bir varlığın değeri azaltırılırken diğerininki artırılır.

Örneğin, bir kullanıcı ETH/DOT içeren bir likidite havuzunda ETH için bir alım emri gerçekleştirirse ve ETH hacmi yükselirse, likidite havuzu dengeden çıkacaktır. Genel token likiditesini dengelemek için DOT için eşdeğer bir satın alma emri verilecektir. Bu da toplam likiditenin aynı seviyede kalmasına neden olur. Fiyat radikal bir şekilde dalgalanmaz ve potansiyel kayma olaylarını azaltır.

Otomatik Piyasa Yapıcılarına Örnekler

Blockchain teknolojisinin hızla gelişmesiyle birlikte, finans sistemini merkeziyetsizleştirmeyi hedefleyen finansal çözümler çoğalmaya başladı. Önde gelen otomatik piyasa yapıcılar arasında ise Ethereum tabanlı Uniswap, Sushiswap, Curve ve Balancer yer alıyor. Burada Bancor ve DADO’nun isimleri de anılabilir.

AMM’lerin Özellikleri

AMM'ler, her ikisi de aynı şeyi yapsa da merkezi muadillerinden doğuştan farklıdır. Aşağıda, bu merkeziyetsiz ticaret merkezlerinin temel tanımlayıcı özelliklerini vurguluyoruz.

-

Merkeziyetsizlik

AMM'nin ilk temel özelliği izinsiz olması ve merkezi olmayan bir şekilde çalışmasıdır. Bu nedenle, kullanıcıların alım satımlar konsolide edilmeden önce herhangi bir üçüncü tarafla etkileşime girmesi gerekmez. Bunun yerine, likidite havuzları aracılığıyla bilgisayar kodları veya akıllı sözleşmelerle etkileşime girerler. Bu şekilde, hiçbir merkezi varlık bir kişinin kripto para ticareti yapıp yapmayacağına karar veremez.

-

Akıllı Sözleşme Kullanımı

AMM, büyük oranda akıllı sözleşmelere dayanır. Blockchain teknolojisi tabanlı bu sistem sayesinde işlemler, önceden belirlenmiş birtakım koşula uygun şekilde tamamlanır. Akıllı sözleşmeler işin özünde ‘…ise o zaman’ mantığına dayanır. Akıllı sözleşme, gerekli koşullar sağlandıktan sonra harici bir kaynağın müdahalesi olmadan işlemi yerine getirir.

-

Saklamasız Bir Yapı

AMM’lerde saklama hizmeti olmaz – dolayısıyla kullanıcılar kendi fonlarından kendileri sorumludur. DEX platformlarına genelde kripto cüzdanları aracılığıyla ulaşılır ve kullanıcılar işlem tamamlandıktan sonra cüzdan bağlantısını kesebilirler. Böylece platformlara kullanıcıların varlıklarını saklama yetkisi verilmez, platformlar yalnızca akıllı sözleşmeler aracılığıyla kullanıcı işlemlerini işler.

-

Güvenli

AMM protokolleri, merkeziyetsiz yapıları nedeniyle doğal olarak güvenlidir. Bu nedenle, her bir blockchain düğümünü çalıştıran dağıtılmış sistem nedeniyle siber saldırıların gerçekleştirilmesi zordur. Öte yandan, bilgisayar korsanları tekil güvenlik çerçeveleri nedeniyle merkezi borsalardan kolayca para çalabilir.

-

Sıfır Fiyat Manipülasyonu

Katı bir fiyatlandırma algoritması uygulandığında, bir likidite havuzundaki bir varlığın fiyatını şişirmek ya da söndürmek çok zordur. Bu şekilde, AMM platformları her bir havuz için her zaman eşit likidite ölçüsünü korur.

AMM’lerin Artıları ve Eksileri

Merkeziyetsiz ekonomi içindeki rolü sebebiyle AMM’nin finans dünyasının geleceğinde önemli bir yer tutabileceği düşünülüyor. Yeni gelişmekte olan bu teknolojinin bazı avantajları olsa da, bazı zayıf yanları da bulunuyor.

Artılar

- İsteyen herkes likidite sağlayıcısı olup pasif kazanç elde edebilir

- Otomatik alım satım için imkan tanır

- Fiyat manipülasyonunu azaltır

- Protokol, aracılar ile iş yapmaz

- Merkezi borsadan daha güvenilirdir

Eksiler

- Çoğu zaman DeFi pazarında kullanılır

- Acemi kriptocular için karmaşık olabilir

- Ağ trafiğine göre işlem ücretlerinde değişimler olabilir

AMM vs. Emir Defteri Modeli

Emir defterleri ve AMM'lerin her ikisi de finans piyasasında kullanılan alım satım modelleridir. Normalde, emir defterleri aracı müdahaleleri ve emir akışının yönetimi ile bilinir. Öte yandan AMM, bir karşı tarafa ihtiyaç duymadan kripto varlıkların alım satımını kolaylaştırır.

İkisi arasındaki bir diğer önemli fark ise AMM'lerin yatırımcılara her işlem ücretinin bir kısmını vererek onları likidite sağlayıcı (LP) olmaya teşvik etmesidir. Merkezi borsa tüm ücretleri kendine sakladığı için bu fikir emir defteri sistemine yabancıdır.

AMM’lerin DeFi’deki Rolü

AMM, DeFi pazarının büyük bir kısmını oluşturur. AMM’nin ortaya çıkmasıyla birlikte DeFi kripto para tacirleri bir yandan kolaylıkla likiditeye erişmeye bir yandan da gelir elde etmeye başladılar. Onları daha da ilgi çekici yapan şey, fiyatlandırma konusunda daha stabil bir zemin oluşturuyor olmaları. Ayrıca insanlara, yapması çok da zor olmayan bir şekilde kendi fonlarını kendi başlarına yönetme imkanı tanıyor.

Tüm bunlar, AMM’leri gelecek nesil yatırımcıların adil şekilde boy gösterebileceği bir kripto cenneti yapıyor.

Sıkça Sorulan Sorular

AMM Nedir?

AMM, otomatik piyasa yapıcının kısaltmasıdır. Bunlar, akıllı sözleşmeler üstünden çeşitli varlıkların alım satımını sağlayan, merkeziyetsiz kripto alım satım merkezleridir.

AMM Çeşitleri Nelerdir?

Günümüzde birkaç çeşit AMM vardır. Bunlardan biri, UniSwap’ın da içinde bulunduğu constant function market makerlardır (CFMM). Diğerleri arasında constant product market maker (CPMM), constant sum market maker (CSMM), constant mean market maker (CMMM) bulunur.

AMM’lerdeki Kripto Formulü Nedir?

En yaygın formul x * y = k’dir. Burada x, belli bir varlık için toplam token miktarını; y ise ikinci bir varlık için toplam token miktarını temsil eder. ‘k’ ise bleli bir havuz içerisindeki toplam likiditeyi temsil eder. Bu formül, her bir varlığın hacmini dengeleyerek, ortaya sabit bir değer çıkmasını sağlar.

AMM’nin Faydası Nedir?

AMM birçok farklı avantaja sahiptir. Bunlar arasında fiyat manipülasyonunun az olması, güvenlik seviyesinin yüksek olması, pasif kazanç potansiyeli sunması, kullanmaya başlamanın kolay olması, saklama hizmetinin olmaması ve daha farklı birçok şey vardır.

AMM’lerde Likidite Nasıl İşler?

AMM’lerde likidite, kitlelerce fonlanan kripto paralarca işler. Tacirler bu sayede likidite sağlayabilmek için ilgili havuzlara kripto varlık yatırabilir ve slipajı azaltabilir. Karşılığında ise likidite sağlayıcısı olarak işlem ücretinden bir pay alırlar.