Derivados de Bitcoin: futuros, swaps perpetuos y opciones

Los derivados son valores o contratos de trading que derivan su valor de un activo subyacente. En el caso de los derivados de criptomonedas, el activo subyacente es, en la mayoría de los casos, Bitcoin (BTC), u otras criptomonedas principales.

En general, los derivados son instrumentos financieros sofisticados, generalmente de alto riesgo, útiles para administrar el riesgo mediante la cobertura.

Derivados tradicionales

Si bien los mercados tradicionales han estado utilizando diversas formas de derivados durante miles de años, sus variantes modernas se remontan a las décadas de 1970 y 1980, cuando el Chicago Mercantile Exchange y el Chicago Board of Trade introdujeron los contratos de futuros.

Los tipos más comunes de derivados incluyen futuros, contratos de aplazamiento y opciones, que se basan en una variedad de activos, incluidas acciones, monedas, bonos y materias primas. Dada la gran cantidad de derivados disponibles en la actualidad, el tamaño del mercado es difícil de determinar, con estimaciones que van desde billones hasta más de cuatrillones de dólares.

Futuros de Bitcoin

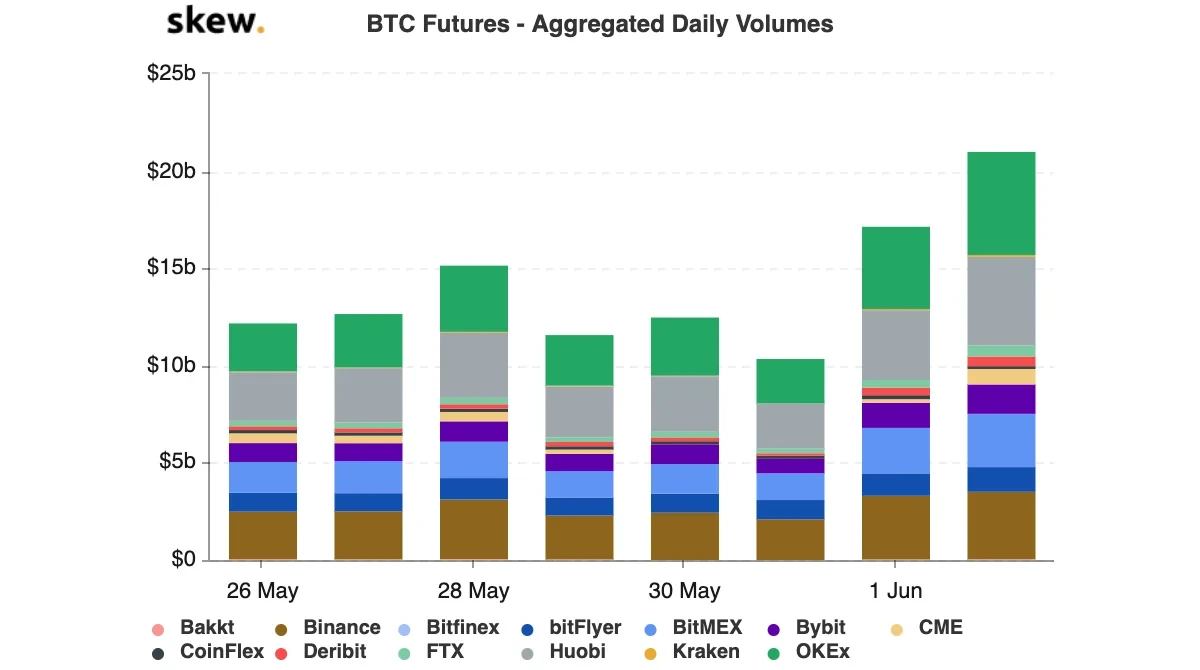

Entre los derivados cripto, los futuros de Bitcoin fueron los primeros en generalizarse y siguen siendo con los que más trading se hace en términos de volumen. Los futuros BTC se tradeaban en plataformas más pequeñas desde 2012, pero no fue hasta 2014 cuando la creciente demanda hizo que los principales exchanges, a saber, CME Group Inc y Cboe Global Markets Inc, hicieran lo mismo.

Hoy en día, los futuros de Bitcoin se encuentran entre los instrumentos de trading más populares en este espacio, y los principales exchanges como OKX registran miles de millones de dólares diarios en volumen.

¿Qué es un contrato de futuros de Bitcoin?

Un contrato de futuros es un acuerdo entre dos partes, generalmente dos usuarios en un exchange, para comprar y vender un activo subyacente (BTC en este caso) a un precio acordado (el precio forward), en una fecha determinada en el futuro.

Si bien los detalles más sutiles pueden variar de un exchange a otro, la premisa básica de los contratos de futuros sigue siendo la misma: dos partes acuerdan fijar el precio de un activo subyacente para una transacción en el futuro.

Por comodidad, la mayoría de los exchanges no requieren que los titulares de contratos de futuros reciban el activo subyacente real (como barriles de petróleo o lingotes de oro) una vez que vence el contrato y, en cambio, respaldan las liquidaciones en efectivo.

Sin embargo, los futuros de Bitcoin liquidados físicamente, como los que ofrece Bakkt de Intercontinental Exchange, están ganando popularidad, ya que los Bitcoins reales se pueden transferir con relativa facilidad en comparación con la mayoría de las materias primas.

¿Cómo funciona un contrato de futuros de Bitcoin?

Veamos un trading de futuros de BTC en OKX. En primer lugar, el mercado de futuros semanal solo significa que el titular del contrato está apostando por el precio de Bitcoin durante una semana; OKX también ofrece intervalos de tiempo quincenales, trimestrales y bitrimestrales para futuros.

Entonces, si Bitcoin cotiza hoy a $10.000 hoy y Ana cree que el precio será más alto la próxima semana, puede abrir una posición long con un mínimo de un contrato (cada contrato representa $100 en BTC) en el mercado de futuros semanal de OKX.

Cuando alguien compra Bitcoin y lo holdea (va long), cuenta con que el precio suba, pero no puede ganar si el precio baja. Poner en short, o vender un activo hoy con las expectativas de que reducirá el precio mañana, es cómo los traders obtienen ganancias de las caídas de precios.

Para este ejemplo, supondremos que Ana abre 100 contratos long (100 x $100 = $10.000), que colectivamente representan su compromiso de comprar 1 BTC en la fecha de liquidación de la semana siguiente (8 a. m. UTC todos los viernes en OKX) por ese precio: $10.000.

Por otro lado, tenemos a Renato, que cree que el precio de Bitcoin será más bajo de $10.000 la semana siguiente y quiere ir short. Renato se compromete a vender 100 contratos, o 1 BTC, en la fecha de liquidación de la semana siguiente por el precio acordado de $10.000.

El exchange empareja a Renato y Ana y se convierten en las dos partes que firman un contrato de futuros: Ana se compromete a comprar 1 BTC a $10.000 y Renato se compromete a vender 1 BTC a $10.000 cuando venza el contrato.

El precio de Bitcoin una semana más tarde, en la fecha de liquidación, determinará si estos dos traders obtienen ganancias o pérdidas.

Pasa una semana y Bitcoin se cotiza a $15.000. Esto significa que Ana, que había acordado comprar 1 BTC por $10.000, obtiene ganancias de su contrato, concretamente $5.000. Ana, según lo acordado, solo debe pagar $10.000 por 1 BTC, que puede vender inmediatamente por su valor de mercado actual de $15.000.

Renato, por otro lado, pierde $5.000, ya que tiene que vender su 1 BTC por el precio acordado de $10.000, aunque ahora vale $15.000.

Dependiendo de lo que Ana y Renato usaron, OKX liquida el contrato en la stablecoin Tether (USDT) o BTC, acreditando la cuenta de Ana o Renato con la ganancia o pérdida realizada.

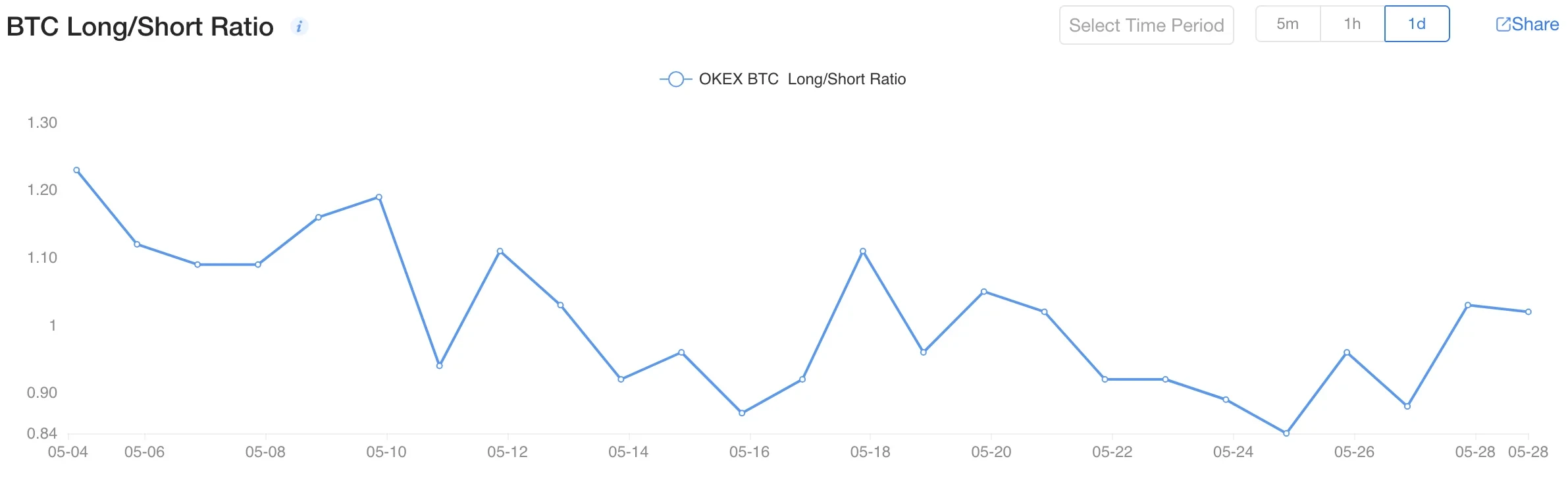

Dado que los contratos de futuros reflejan las expectativas de los participantes del mercado, indicadores como la Ratio long/short de BTC pueden brindar una visión rápida del sentimiento general. La Ratio long/short de BTC compara el número total de usuarios con posiciones long frente a aquellos con posiciones short, tanto en futuros como en swaps perpetuos.

Cuando la ratio se sitúa en uno, significa que el mismo número de personas holdea posiciones long y short (el sentimiento del mercado es neutral). Una ratio superior a uno (más posiciones long que short) indica un sentimiento alcista, mientras que una ratio inferior a uno (más posiciones short que long) indica expectativas bajistas del mercado.

¿Por qué la gente compra y vende BTC a través de contratos de futuros?

¿Por qué alguien suscribiría un contrato de futuros para comprar o vender Bitcoin en lugar de hacer trading con BTC directamente en el mercado spot? En general, las dos respuestas son la gestión de riesgo y la especulación.

La gestión de riesgo

Los agricultores han utilizado durante mucho tiempo los contratos de futuros buscando reducir su riesgo y administrar su flujo de efectivo asegurándose de obtener compromisos de sus rendimientos con antelación, a un precio preestablecido. Dado que los rendimientos pueden tardar en recolectarse, tiene sentido que los agricultores quieran evitar las fluctuaciones de los precios del mercado y las incertidumbres del futuro.

La volatilidad y los balanceos de precios de Bitcoin también requieren una gestión activa del riesgo, especialmente para aquellos que dependen del activo digital para obtener ingresos regulares.

Los ingresos de los mineros dependen del precio de Bitcoin y sus costos mensuales. Si bien el primero puede fluctuar enormemente a diario, el segundo permanece fijo en gran medida, lo que dificulta proyectar las ganancias con certeza.

Además, el aumento de la competencia en el contexto de la minería da lugar a nuevos desafíos no relacionados con el precio, como la redundancia de hardware debido a la creciente dificultad. La única forma en que los mineros pueden continuar operando en un entorno de este tipo con un riesgo mínimo es cubrirse con derivados como futuros.

Especulación

Sin embargo, la gestión de riesgo o la cobertura es diferente de la especulación, que también es uno de los principales impulsores de los contratos de futuros de Bitcoin. Dado que los traders y los especuladores buscan beneficiarse de la volatilidad de los precios en cualquier dirección (hacia arriba o hacia abajo), necesitan la capacidad de apostar en cualquier dirección, long o short.

Los contratos de futuros brindan a los pesimistas una vía para impactar en el sentimiento del mercado, un fenómeno debatido en detalle por el Banco de la Reserva Federal de San Francisco en su investigación titulada Cómo el trading de futuros cambió los precios de Bitcoin.

Por último, los futuros de Bitcoin son populares porque permiten el uso de apalancamiento, donde los traders pueden abrir posiciones mayores que sus depósitos, siempre que mantengan una ratio de margen aceptable, determinada por el exchange. El uso del apalancamiento no altera ninguna de las condiciones asociadas con un derivado y solo sirve para amplificar el riesgo y el premio.

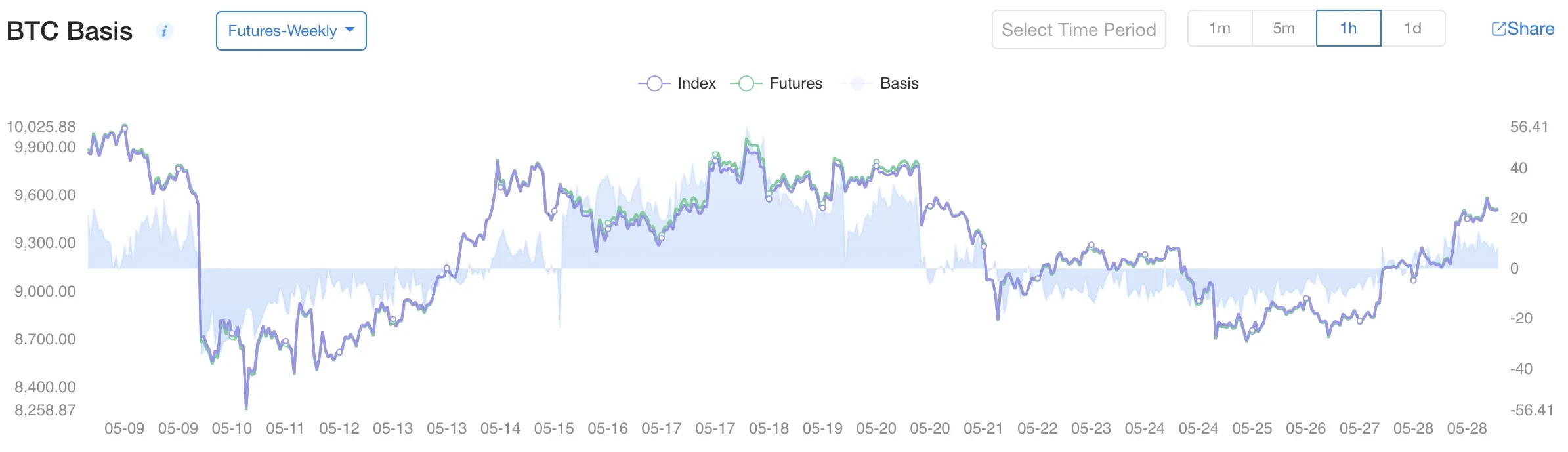

Cuando el mercado es alcista, los contratos de futuros ven apreciado su valor y pueden venderse con un premium sobre el precio spot y viceversa. Esta diferencia, llamada base, es otro buen indicador para evaluar el sentimiento del mercado.

Cuando la base es positiva (alcista), significa que el precio de futuros es más alto que el precio spot real. Cuando la base es negativa (bajista), indica que el precio de futuros es más bajo que el precio spot.

Swaps o futuros perpetuos de Bitcoin

Además de los futuros estándar discutidos anteriormente, los mercados de Bitcoin también admiten swaps perpetuos, que, fieles a su nombre, son contratos de futuros sin fecha de vencimiento.

Al no haber fecha de liquidación, ninguna de las partes tiene que comprar o vender. En cambio, se les permite mantener sus posiciones abiertas siempre que su cuenta tenga suficiente BTC (margen) para cubrirlas.

Sin embargo, a diferencia de los futuros estándar, donde el precio del contrato y el activo subyacente finalmente convergen cuando contrato vence, los contratos de perpetuos no tienen esa fecha de referencia en el futuro. Los futuros perpetuos, o swaps, utilizan un mecanismo diferente para imponer la convergencia de precios a intervalos regulares, denominado tasa de financiación.

El objetivo de la tasa de financiación es mantener el precio de un contrato en línea con el precio spot del activo subyacente, desincentivando desviaciones importantes.

Es importante tener en cuenta que la tasa de financiación es una comisión intercambiada entre las dos partes de un contrato (las partes long y short), no una comisión cobrada por el exchange.

Si, por ejemplo, el valor de un contrato de perpetuos sigue aumentando, ¿por qué los shorts (personas del lado vendedor) continuarían manteniendo un contrato abierto indefinidamente? La tasa de financiación ayuda a equilibrar esa situación. La tasa en sí varía y está determinada por el mercado.

¿Cómo funcionan los swaps perpetuos de BTC?

Por ejemplo, si se hace trading de un contrato de swap perpetuo a $9.000 pero el precio spot de BTC es $9.005, la tasa de financiación será negativa (para justificar la diferencia de precio). Una tasa de financiación negativa significa que los titulares short deben pagar a los titulares long.

Si, por el contrario, el precio del contrato es superior al precio spot, la tasa de financiación será positiva: los titulares de contratos long deben pagar a los titulares de contratos short.

En ambos casos, la tasa de financiación promueve la apertura de nuevas posiciones que pueden acercar el precio del contrato al precio spot.

Los pagos de la tasa de financiación se realizan cada 8 horas en la mayoría de los exchanges, incluido OKX, siempre que los titulares de contratos mantengan sus posiciones abiertas. Las ganancias y pérdidas, por otro lado, se realizan en el momento de la liquidación diaria y se acreditan automáticamente en las cuentas de los titulares.

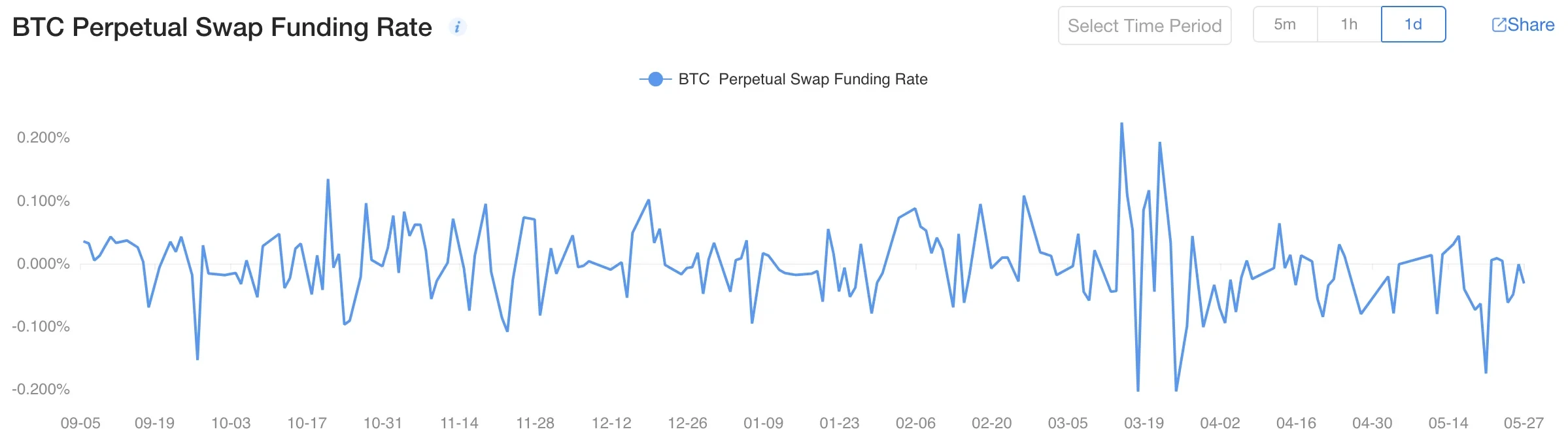

Los datos de la tasa de financiación, como se muestra a continuación, se pueden utilizar para evaluar rápidamente las tendencias y el rendimiento del mercado durante cualquier período de tiempo. Una vez más, una tasa de financiación positiva nos dice que el mercado es generalmente más alcista: el precio del contrato swap es más alto que los precios spot. Una tasa de financiación negativa indica un sentimiento bajista, ya que significa que el precio de swap es más bajo que el precio spot.

Opciones Bitcoin

Al igual que los futuros de Bitcoin, las opciones también son productos derivados que rastrean el precio de Bitcoin a lo largo del tiempo. No obstante, a diferencia de los futuros estándar, donde dos partes acuerdan una fecha y un precio para comprar o vender el activo subyacente, con las opciones, literalmente compras la "opción" o el derecho a comprar o vender el activo a un precio establecido en el futuro.

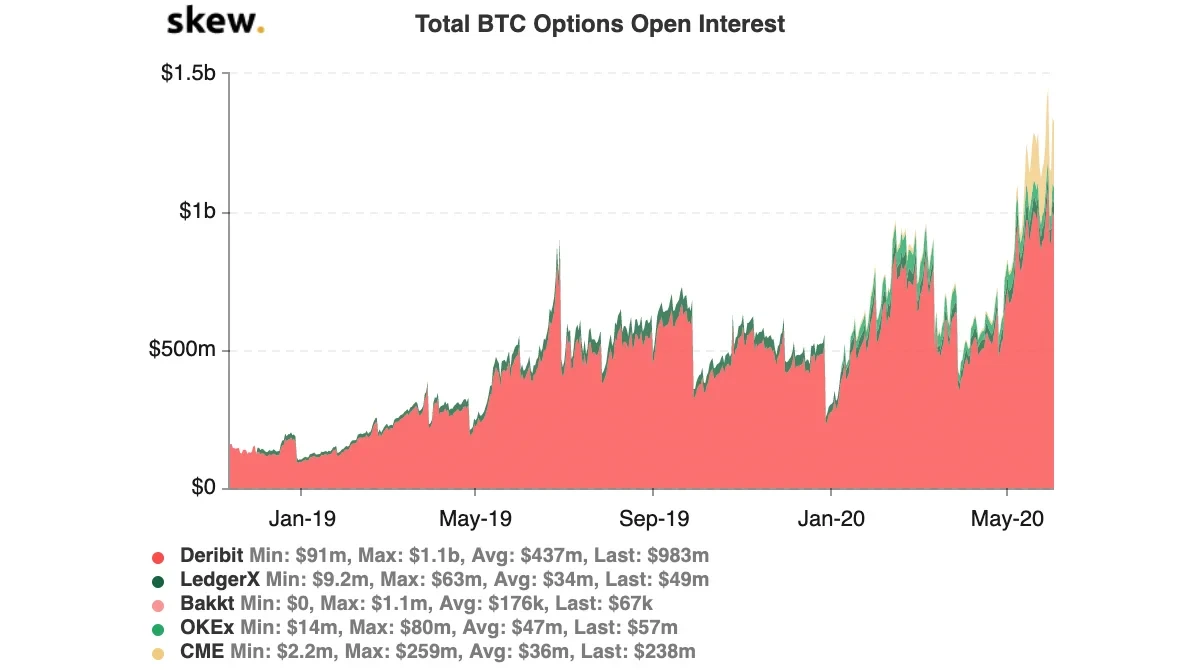

Aunque las opciones cripto son más nuevas que los futuros, este mes las opciones de Bitcoin alcanzaron un máximo histórico de más de mil millones de dólares en términos de interés abierto (OI, por sus siglas en inglés). OI denota el valor total (en USD, generalmente) de los contratos de opciones pendientes que aún no se han liquidado. Un interés abierto creciente generalmente indica una entrada de capital nuevo en el mercado.

Calls y Puts

Hay dos tipos de contratos de opciones, opciones call y opciones put. Las opciones call otorgan al titular el derecho a comprar un activo subyacente en una fecha determinada (vencimiento), y las opciones put otorgan al titular el derecho a venderlo. Cada opción, dependiendo de las condiciones asociadas, tiene un precio de mercado, llamado premium.

Los contratos de opciones también son de dos tipos, americanos y europeos. Una opción americana se puede ejercer (es decir, el titular compra o vende) en cualquier momento antes de la fecha de vencimiento, mientras que una opción europea solo se puede ejercer en la fecha de vencimiento. OKX admite opciones europeas.

Ser propietario de una opción significa que, si el titular decide no ejercer su derecho a comprar o vender en la fecha de vencimiento, el contrato se extingue. El titular no tiene que cumplirlo, pero pierde el premium, el precio que pagó por el contrato.

Las opciones también se liquidan en efectivo por comodidad, pero conllevan riesgos muy diferentes en comparación con los futuros. Con los futuros, el riesgo y el premio de cualquiera de las partes es ilimitado (el precio de Bitcoin puede ser cualquiera antes de la liquidación). Pero con las opciones, los compradores tienen ganancias potenciales ilimitadas y pérdidas limitadas, mientras que los vendedores de opciones tienen pérdidas potenciales ilimitadas y ganancias muy limitadas (como se explica a continuación).

¿Cómo funciona un contrato de opciones de Bitcoin?

Si Bitcoin se cotiza hoy a $10.000 y, esta vez, Renato cree que el precio será más alto en una fecha determinada en el futuro (digamos un mes más tarde), puede comprar una opción call. La opción call de Renato tiene un precio de ejercicio (el precio al que se puede comprar BTC en el futuro) de $10.000 o menos.

Si un mes después, Bitcoin se cotiza a $15.000, Renato puede ejercer su opción call y comprar Bitcoin por $10.000 y obtener una ganancia instantánea. Por otro lado, si Bitcoin se cotiza a $9.000 un mes más tarde, Renato puede dejar que su opción caduque.

Sin embargo, no hemos considerado el premium de la opción en ninguno de estos casos. El premium es lo que Renato pagará para comprar la opción call: el precio de mercado de la opción. Si el premium es de $1.500, Renato pagará hoy $1.500 para tener derecho a comprar Bitcoin a $10.000 un mes más tarde.

Esto significa que, para Renato, el precio de equilibrio real es $10.000 + $1.500 = $11.500, por lo que Bitcoin necesita que BTC sea superior a $11.500 para que él obtenga una ganancia. Si Renato decide dejar que su opción caduque, solo habrá perdido su premium de $1.500.

Entonces, en efecto, mientras que el potencial de ganancias de Renato es ilimitado (o, más bien, solo está limitado por el precio de Bitcoin), sus pérdidas están condicionadas por el premium que pagó. En ningún caso Renato puede tener una pérdida mayor que el premium de este contrato.

Luego tenemos a Ana, quien cree que Bitcoin bajará de precio durante el siguiente mes. Puede comprar una opción put, con un precio de ejercicio de $10.000. Esto significa que tendrá la opción de vender Bitcoin a $10.000 dentro de un mes, independientemente del precio spot.

Después de un mes, si Bitcoin se cotiza por debajo de $10.000, digamos a $8.000, Ana puede obtener ganancias al ejercer su opción: vender BTC por $2.000 más que el precio de mercado. Si BTC se cotiza a más de $10.000, puede dejar que su opción caduque.

Ana también tendrá que pagar el premium para comprar esta opción y, al igual que Renato, el premium también es el monto máximo que arriesga en este contrato.

Por otro lado, tenemos vendedores de opciones o redactores de contratos, que son contrapartes de Renato y Ana y han acordado venderles opciones call y put respectivamente. Esencialmente, estos vendedores prometen vender y comprar BTC a demanda, a cambio de los premiums pagados por Renato y Ana.

En términos de riesgo, la ganancia del vendedor de opciones está limitada por el premium que cobra, pero sus pérdidas son potencialmente ilimitadas, ya que tendrá que comprar o vender BTC si se ejerce la opción, sin importar cuál sea la diferencia entre el precio spot y el precio de ejercicio. Esto se explica con más detalle en la siguiente vista del Mercado de Opciones Bitcoin de OKX.

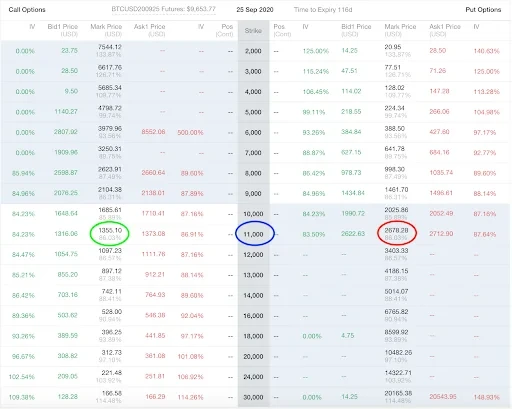

En el gráfico anterior, se muestran las opciones call y put para una fecha de vencimiento del 25 de septiembre de 2020 . El círculo azul marca los contratos de opciones con un precio de ejercicio de $11.000, lo que significa que el titular de una opción call para este contrato podrá comprar Bitcoin a $11.000 el 25 de septiembre, mientras que el titular de una opción put podrá venderlo por lo mismo. Los círculos verde y rojo indican el precio de marca, que es un indicador basado en el promedio de las valoraciones del mercado, mientras que las cifras "Bid1" y "Ask1" reflejan las ofertas actuales del mercado.

Si Renato comprara hoy esta opción call, pagaría el mejor ask (que es $1.373,08 en la captura de pantalla anterior) como premium para reservar el derecho a comprar Bitcoin a $11.000 el 25 de septiembre. Del mismo modo, Ana pagaría $2.712,90 para comprar su opción put por el derecho a vender Bitcoin a $11.000 el 25 de septiembre.

La diferencia entre estos premiums es representativa del sentimiento del mercado, donde la contraparte que acepta comprar Bitcoin de Ana cree que es una apuesta más arriesgada que la que acepta vender a Renato.

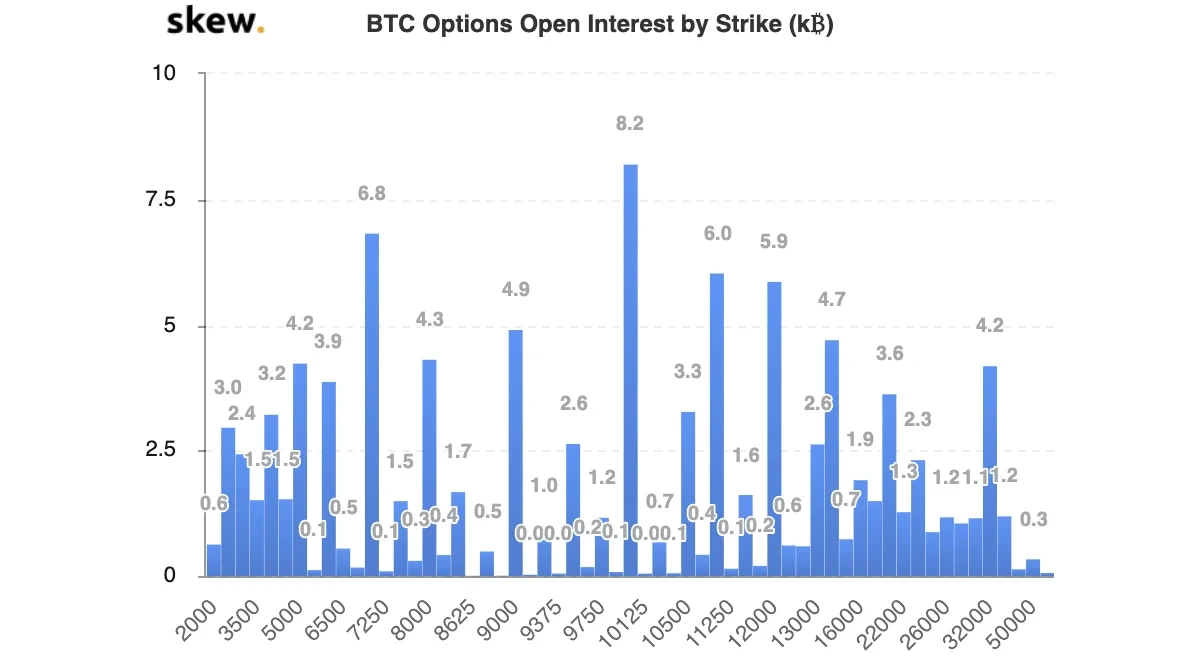

El interés abierto por ejercicio es otro conjunto de datos que puede revelar la perspectiva del mercado de un vistazo, como se muestra en el siguiente gráfico.

Este gráfico muestra el valor (en BTC) de las opciones vigentes (call + put) a diferentes precios de ejercicio. Como se vio anteriormente, la mayoría de los participantes del mercado tienen contratos de opciones a un precio de ejercicio de $10.125, seguidos de $7.250 y $11.250. Al observar estos datos, se destacan los tres precios de ejercicio más comunes como precios en juego para Bitcoin, y los rangos esperados en un futuro cercano.

¿Por qué la gente compra y vende BTC a través de contratos de opciones?

Los contratos de opciones, como los de futuros, también son herramientas para la gestión de riesgo, pero son un poco más flexibles ya que no van acompañados de ninguna obligación para los compradores.

Una vez más, podemos hablar de los mineros de Bitcoin como beneficiarios potenciales de estos contratos, con los que pueden comprar opciones put para asegurarse una determinada tasa paraa sus BTC minados en el futuro. Sin embargo, a diferencia de los contratos de futuros, donde los mineros estarían obligados a vender sus BTC sin importar el precio, aquí pueden elegir no vender si Bitcoin sube significativamente.

La especulación sigue siendo otra razón para el uso de opciones, porque permite a los participantes conservadores del mercado hacer sus apuestas arriesgando sumas mucho más pequeñas (los premiums) en comparación con los contratos de futuros.

Derivados y la legitimidad de Bitcoin

Los derivados, como los futuros y las opciones, respaldan el descubrimiento del precio del activo subyacente (la determinación del precio por parte del mercado) al brindar las herramientas necesarias para expresar el sentimiento. Por ejemplo, sin derivados, los inversores de Bitcoin se vieron relegados en gran medida a comprar y holdear el propio activo, lo que creó una burbuja en 2017, cuando los precios se dispararon a máximos históricos.

Fue solo después de que CME y Cboe lanzaran los futuros de Bitcoin que los shorters del mercado pudieron reventar la burbuja.

De igual forma que el colapso posterior y el "criptoinvierno" de 2018 golpeó con fuerza el mercado, también promovió la madurez y el crecimiento, ya que los precios se estabilizaron, lo que permitió que la tecnología y la adopción volvieran a estar a la vanguardia.

Mientras tanto, el lanzamiento de derivados regulados, como las Opciones Bitcoin de Bakkt, está ayudando a legitimar el entorno cripto y atraer inversores institucionales.

En última instancia, muchos argumentan que para que Bitcoin se convierta en una clase de activo ampliamente aceptada, se necesita un mercado transparente que no sea fácil de manipular.

Lograrlo requerirá la afluencia de nuevo capital, mayor liquidez, menor volatilidad, formación orgánica de precios y la confianza de inversores institucionales a gran escala. Cada producto derivado de calidad tiene el potencial de acercar a Bitcoin un poco más a dicha legitimidad.

OKX Insights presenta análisis de mercado, funciones detalladas y noticias seleccionadas de profesionales cripto.