Explicação dos derivados de Bitcoin: futuros, swaps perpétuos e opções

Derivados são títulos ou contratos negociáveis cujo valor é derivado de um ativo subjacente. No caso dos derivados de criptomoedas, o ativo subjacente é geralmente a Bitcoin (BTC) ou uma das outras principais criptomoedas.

De maneira geral, os derivados são instrumentos financeiros sofisticados e arriscados que podem ser usados para gerenciar riscos por meio de cobertura.

Derivados tradicionais

Nos mercados tradicionais, há diversos tipos de derivados que são usados há milhares de anos. Já as versões modernas foram criadas nas décadas de 1970 e 80, quando a Chicago Mercantile Exchange e o Chicago Board of Trade introduziram os primeiros contratos de futuros.

Entre os tipos mais comuns de derivados, temos os contratos de futuros, a prazo e de opções, com diversos ativos subjacentes (p.ex., ações, moedas, títulos ou mercadorias). Dado o enorme número de derivados disponíveis hoje em dia, o tamanho do mercado é difícil de determinar, com estimativas que variam de triliões a mais de um quatrilião de dólares.

Futuros de Bitcoin

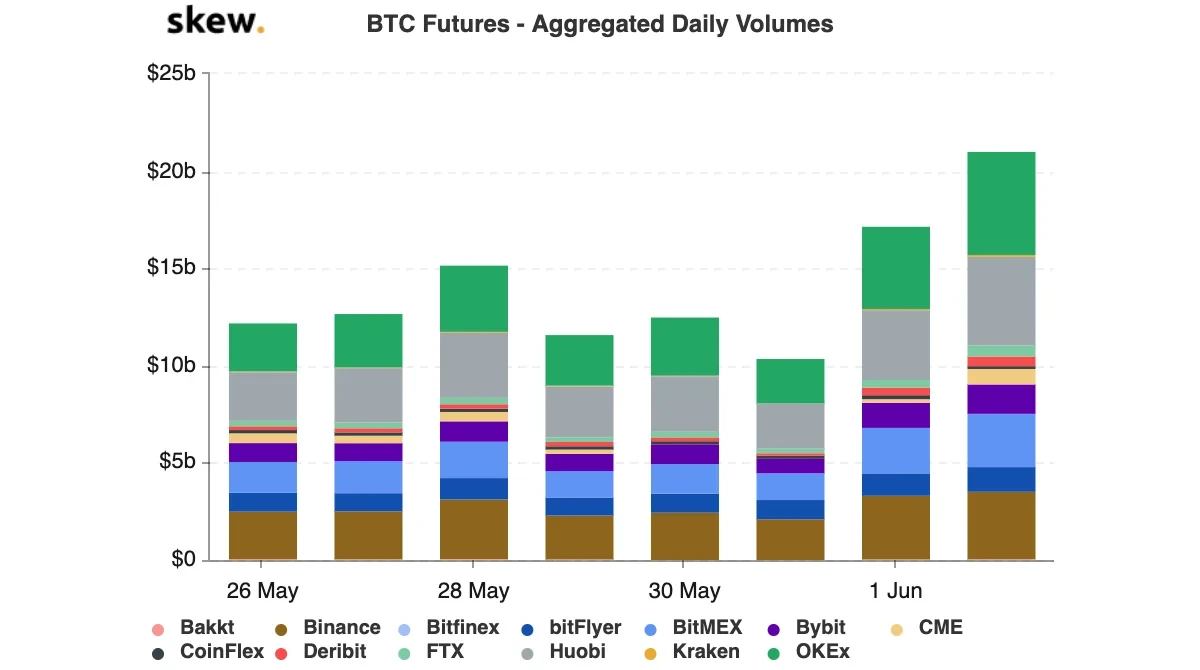

Entre os derivados de cripto, os futuros de Bitcoin foram os primeiros a alcançar uma aceitação generalizada, registando, até hoje, os maiores volumes de trading. Os futuros deBTC começaram a ser negociados em plataformas menores em 2012, mas foi apenas em 2014 que a procura crescente por esses contratos levou grandes corretoras, como a CME Group Inc. e a Cboe Global Markets Inc., a fazerem o mesmo.

Hoje em dia, os futuros de Bitcoin estão entre os instrumentos mais populares entre traders de derivados de cripto, registando volumes diários de milhares de milhões de dólares em grandes corretoras como a OKX.

O que é um contrato de futuros de Bitcoin?

Um contrato de futuros é um acordo entre duas partes, geralmente dois utilizadores de uma corretora. Uma das partes concorda em comprar e a outra em vender um determinado ativo subjacente, neste caso BTC, numa data futura específica e a um preço pré-acordado (o preço a prazo).

Alguns detalhes podem variar de uma corretora para outra, mas a premissa básica dos contratos de futuros é sempre a mesma: duas partes concordam em bloquear o preço de um ativo subjacente numa transação futura.

Por conveniência, a maioria das corretoras não exige a transferência física do ativo subjacente (como barris de petróleo ou barras de ouro, por exemplo) na data de vencimento do contrato, aceitando que a liquidação seja feita em numerário.

No entanto, os futuros de Bitcoin com liquidação física, tais como os oferecidos pela plataforma Bakkt da Intercontinental Exchange, estão a crescer em popularidade porque a transferência de Bitcoin é relativamente fácil em comparação com a maioria das mercadorias.

Como funciona um contrato de futuros de Bitcoin?

De seguida, vamos explicar passo a passo como funciona uma transação de futuros de BTC na OKX. Em primeiro lugar, é importante destacar que “mercado de futuros semanal” significa apenas que os contratos são usados para especular sobre o preço da Bitcoin no prazo de uma semana. A OKX também oferece futuros com prazo quinzenal, trimestral e de duas vezes por trimestre.

Sendo assim, se a Bitcoin está a 10.000 $ hoje e um trader (vamos chamá-lo de João) acredita que o preço estará mais alto na próxima semana, este trader pode abrir uma posição longa com quantidade mínima de 1 contrato (cada contrato representa 100 $ em BTC) no mercado de futuros semanal da OKX.

Quando alguém compra e detém Bitcoin (abre uma posição longa), esse trader espera que o preço suba. O trader não terá lucro se o preço descer. Já a prática de “posição curta”, isto é, a venda de um ativo hoje na expectativa de que o preço caia no futuro, é uma forma de lucrar com as quedas de preços.

Neste exemplo, vamos supor que o João abriu uma posição longa de 100 contratos (100 x 100 $ = 10 000 $), que, na totalidade, representam um compromisso de comprar 1 BTC na data de liquidação na semana seguinte (8:00 UTC de cada sexta-feira, no caso da OKX) pelo preço pré-acordado, ou seja, 10 000 $.

Do outro lado, temos o Roberto, que acha que o preço do Bitcoin irá cair abaixo dos 10 000 $ na próxima semana e, portanto, quer abrir uma posição curta. Roberto compromete-se a vender 100 contratos (ou 1 BTC) na data de liquidação da semana seguinte pelo preço acordado de 10 000 $.

As ordens de João e Roberto são emparelhadas na corretora, e, com isso, tornam-se contrapartes de um contrato de futuros: o João compromete-se a comprar 1 BTC a 10 000 $e Roberto promete vender 1 BTC a 10 000 $ no vencimento dos contratos.

O preço da Bitcoin na semana seguinte, na data de vencimento, irá determinar qual desses traders terá lucro ou prejuízo.

Após uma semana, a Bitcoin está ao preço de 15 000 $. Isso significa que o João, que tinha concordado em comprar 1 BTC por 10 000 $, obterá um lucro de 5000 $ na sua posição. Conforme combinado, o João só terá de pagar 10 000 $ para comprar 1 BTC, que ele poderá vender imediatamente pelo valor de mercado desse momento (15.000 $).

Já o Roberto perderá 5000 $, pois terá de vender 1 BTC pelo preço pré-acordado de 10 000 $, apesar de o ativo agora valer 15 000 $.

Dependendo do ativo usado por João e Roberto na operação, a OKX irá liquidar os contratos na stablecoin Tether (USDT) ou em BTC, creditando o lucro realizado na conta do João e debitando a perda da conta do Roberto.

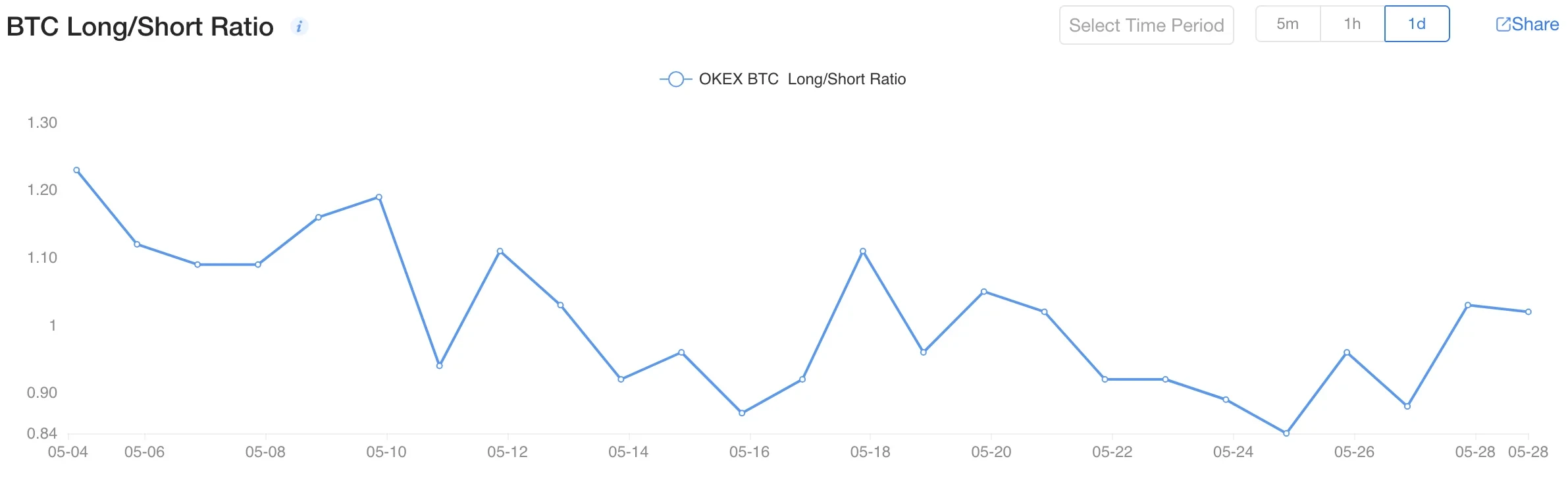

Dado que os contratos de futuros refletem as expectativas dos participantes do mercado, indicadores como o rácio longas/curtas da BTC podem fornecer um retrato instantâneo do sentimento geral no mercado. O rácio longas/curtas da BTC compara o número total de traders com posições longas com o de traders com posições curtas, tanto em contratos de futuros como em swaps perpétuos.

Quando o rácio é igual a 1, isso significa que há o mesmo número de pessoas com posições longas e posições curtas (o sentimento no mercado é neutro). Um rácio superior a 1 (mais posições longas do que curtas) indicam um sentimento otimista, enquanto um rácio inferior a 1 (mais posições curtas do que longas) indica uma expectativa geral negativa.

Porque é que as pessoas utilizam contratos de futuros para comprar e vender BTC?

Porque é que alguém utilizaria um contrato de futuros para comprar ou vender Bitcoin em vez de fazer trading no mercado à vista? De maneira geral, há dois motivos para isto: gestão de risco e especulação.

Gestão de risco

Os contratos de futuros já são utilizados há muito tempo por agricultores para reduzir riscos e gerir o fluxo de caixa, garantindo um preço pré-acordado para os seus produtos numa data futura. Os produtos agrícolas levam algum tempo a ficarem prontos para a comercialização, pelo que faz sentido que os agricultores queiram precaver-se contra as oscilações de preço e as incertezas futuras do mercado.

A volatilidade e as oscilações de preço da Bitcoin também exigem uma gestão ativa dos riscos, especialmente para quem depende do ativo digital como fonte regular de rendimento.

Por exemplo, a receita de mineradores de Bitcoin depende do preço da criptomoeda e dos custos mensais de operação. O primeiro fator pode oscilar fortemente a cada dia, enquanto o segundo geralmente permanece estável, o que torna difícil prever os rendimentos com algum grau de certeza.

Além disso, o aumento da concorrência no setor da mineração gera novos desafios não relacionados com o preço, como a necessidade de comprar mais equipamentos (redundância) devido ao aumento da dificuldade de mineração. Para continuar a operar nesse ambiente e minimizar os riscos, os mineradores precisam de fazer cobertura para se proteger. Para tal, utilizam instrumentos derivados, como os contratos de futuros.

Especulação

No entanto, a gestão de risco e a cobertura são diferentes da especulação, que também é um dos principais motivos de utilização dos futuros de Bitcoin. Para alguém poder beneficiar com a volatilidade de preços em alguma direção (alta ou baixa), é necessário que exista alguma forma de apostar na valorização ou na depreciação do ativo, ou seja, de abrir uma posição longa ou curta.

Para os pessimistas, os contratos de futuros oferecem um instrumento para influenciar o sentimento no mercado, um fenómeno discutido em detalhes pelo Federal Reserve Bank of San Francisco no estudo intitulado How Futures Trading Changed Bitcoin Prices [“Como o trading de futuros alterou os preços da Bitcoin”, em tradução livre].

Finalmente, os futuros de Bitcoin são procurados por permitirem o uso de alavancagem. Isto possibilita abrir posições superiores ao saldo existente na conta, desde que se mantenha um rácio de margem aceitável, conforme determinado pela corretora. O uso de alavancagem não altera nenhuma das condições associadas a um derivado e serve apenas para aumentar o risco e a possível recompensa.

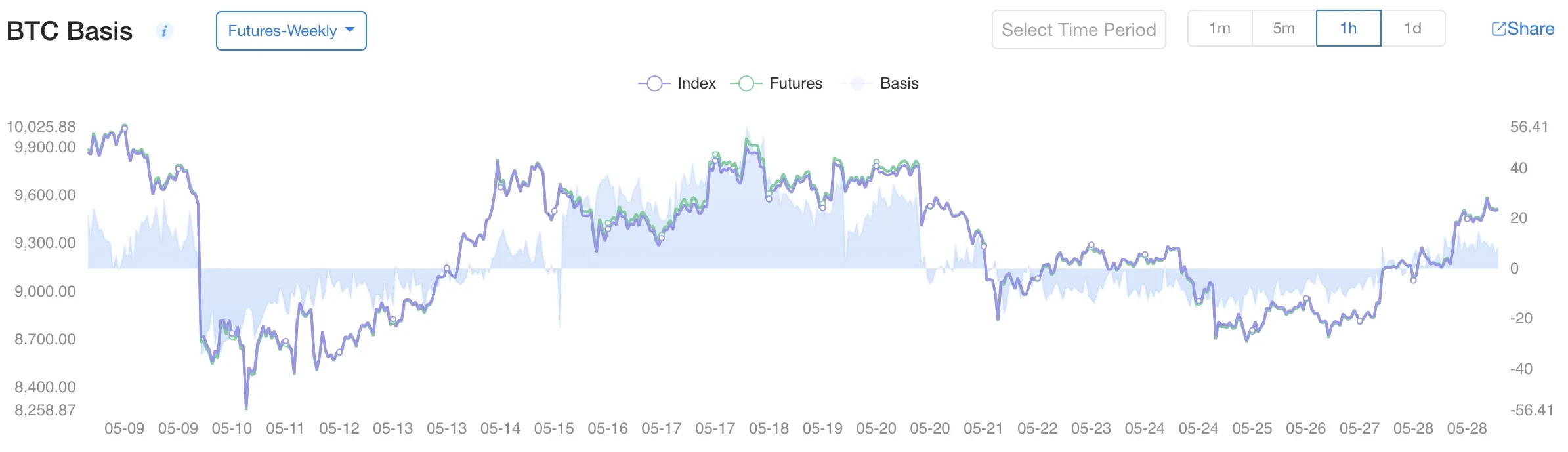

Quando o mercado está altista, os contratos de futuros valorizam-se e podem ser vendidos com um prémio sobre o preço à vista, e vice-versa. Essa diferença, chamada base, é mais um bom indicador para avaliar o sentimento no mercado.

Quando a base é positiva (altista), significa que o preço dos futuros está acima do preço à vista atual. Quando é negativa (baixista), o preço desses contratos está abaixo do preço à vista atual.

Futuros ou swaps perpétuos de Bitcoin

Além dos futuros comuns discutidos acima, os mercados de Bitcoin também operam com swaps perpétuos que, como o próprio nome indica, são contratos de futuros sem data de vencimento.

Por não haver data de liquidação, nenhuma das partes é obrigada a comprar ou vender. Pelo contrário, podem manter as posições abertas pelo tempo que quiserem, desde que tenham saldo de BTC suficiente (margem) para cobri-las.

No entanto, ao contrário dos futuros comuns, onde o preço do contrato e do ativo subjacente acabam por convergir na data de vencimento, os contratos perpétuos não têm uma data de referência no futuro. Os futuros perpétuos, ou swaps, utilizam um mecanismo diferente para garantir a convergência periódica de preços: a taxa de financiamento.

A taxa de financiamento tem a finalidade de manter o preço de um contrato em linha com o preço à vista do ativo subjacente e desincentiva grandes divergências.

É importante ter em conta que a taxa de financiamento é uma taxa transferida entre as duas partes de um contrato (a parte longa e a parte curta). Não é paga à corretora.

Por exemplo, se o valor de um contrato perpétuo não parar de subir, porque é que as pessoas com posições curtas continuariam a manter o contrato em aberto por tempo indeterminado? A taxa de financiamento ajuda a equilibrar esse tipo de situação. A taxa propriamente dita é variável e determinada pelo mercado.

Como funcionam os swaps perpétuos de BTC?

Por exemplo, se um contrato de swap perpétuo estiver a ser negociado a 9000 $, mas o preço à vista de BTC for de 9005 $, a taxa de financiamento será negativa (para contrabalançar a diferença de preço). Uma taxa de financiamento negativa significa que as pessoas com posições curtas terão de pagar às pessoas com posições longas.

Se, por outro lado, o preço do contrato estiver acima do preço à vista, a taxa de financiamento será positiva e as partes longas terão de pagar às partes curtas.

Em ambas as situações, a taxa de financiamento promove a abertura de novas posições que podem reduzir a discrepância entre o preço do contrato e o preço à vista.

Os pagamentos de taxa de financiamento são feitos a cada 8 horas na maioria das corretoras, incluindo a OKX, durante todo o período em que os detentores dos contratos mantiverem as suas posições em aberto. Já a realização de lucros e perdas é feita no momento da liquidação diária, na qual os valores são creditados ou debitados automaticamente na conta dos utilizadores.

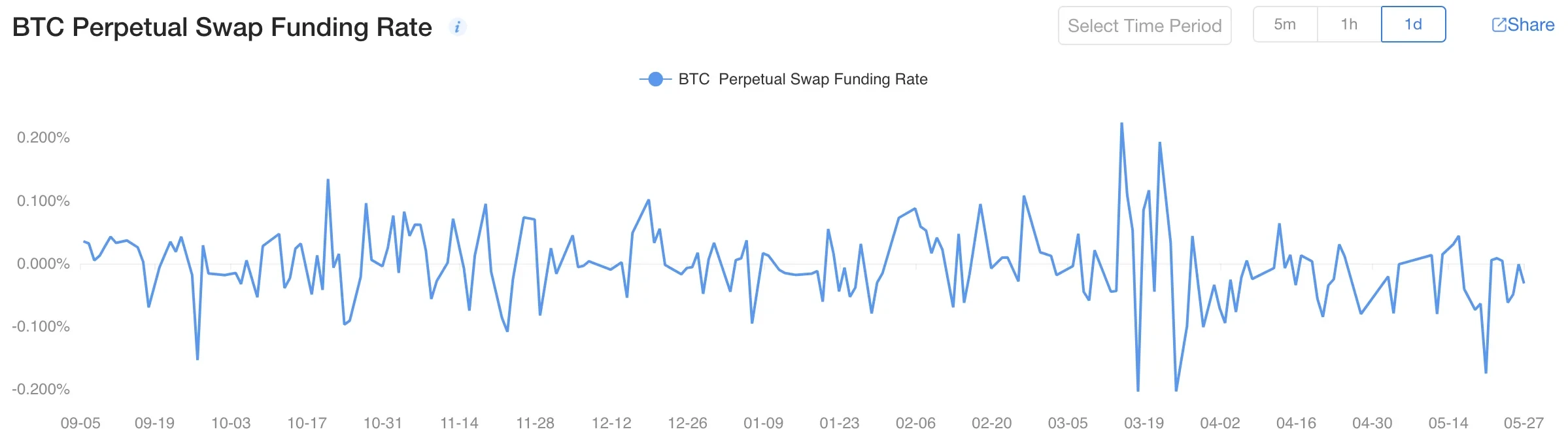

Conforme mostrado abaixo, o histórico da taxa de financiamento pode ser utilizado para avaliar rapidamente as tendências e o desempenho do mercado ao longo de um determinado período. Novamente, uma taxa de financiamento positiva significa que o sentimento geral no mercado é altista, pois o preço do swap está acima da cotação à vista. Já uma taxa de financiamento negativa indica um sentimento baixista, pois o swap está a ser negociado abaixo do preço de mercado.

Opções de Bitcoin

Tal como os futuros de Bitcoin, as opções também são produtos derivados que acompanham o preço de BTC ao longo do tempo. No entanto, ao contrário dos futuros comuns, em que duas partes combinam entre si uma data e um preço de compra ou venda do ativo subjacente, as opções são literalmente um direito de comprar ou vender o ativo a um determinado preço no futuro.

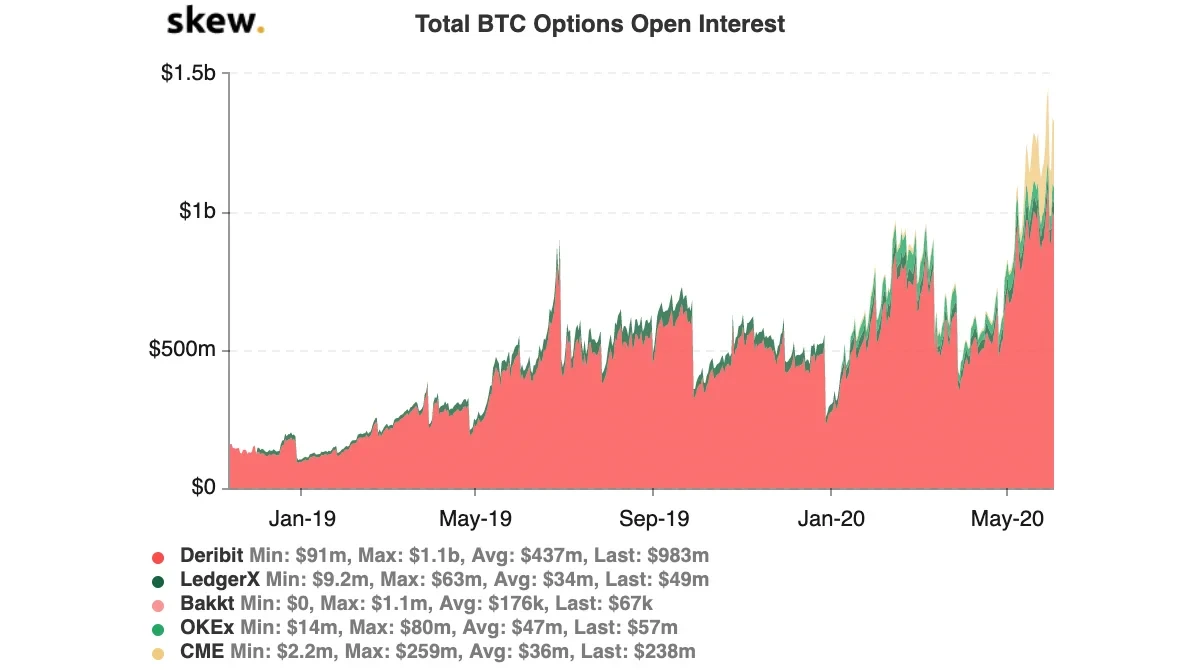

As opções de cripto apareceram no mercado mais recentemente do que os futuros, mas, ainda assim, as opções de Bitcoin atingiram ummáximo histórico de mais de um milhar de milhão de dólares em contratos em aberto. Os contratos em aberto são o valor total, geralmente em USD, dos contratos de opções em aberto (ainda não liquidados) num dado momento. Um aumento dos contratos em aberto costuma indicar uma entrada de novo capital no mercado.

Opções de compra e opções de venda

Existem dois tipos de contratos de opções: opções de compra (call) e opções de venda (put). As opções de compra conferem o direito de comprar um ativo subjacente numa determinada data (vencimento), enquanto as opções de venda dão o direito de vendê-lo. Dependendo das condições associadas, cada opção tem um preço de mercado, chamado prémio.

Os contratos de opções podem ser de dois tipos: americanos ou europeus. As opções americanas podem ser exercidas (ou seja, o detentor pode comprar ou vender o ativo subjacente) a qualquer momento antes do vencimento, enquanto as europeias só podem ser exercidas na data de vencimento. A OKX trabalha apenas com opções europeias.

Comprar uma opção significa que, se a pessoa decidir não exercer o seu direito de compra ou venda na data de vencimento, o contrato simplesmente perderá a validade. O investidor não precisará de exercer o seu direito, mas também não poderá recuperar o prémio, isto é, o preço que pagou pelo contrato.

Por conveniência, as opções também são liquidadas em numerário, mas os riscos são bastante diferentes, em comparação com os futuros. No caso dos contratos de futuros, os riscos e recompensas de ambas as partes são ilimitados (o preço da Bitcoin pode movimentar-se em qualquer direção antes do vencimento). Já no caso das opções, os compradores têm um potencial de lucro ilimitado e uma potencial perda restrita, enquanto o contrário se aplica a quem vende opções (conforme explicado abaixo).

Como funciona um contrato de opções de Bitcoin?

Se a Bitcoin estiver ao preço de 10 000 $ hoje e, desta vez, o Roberto acreditar que o preço estará mais alto numa determinada data futura (daqui a um mês, por exemplo), ele pode comprar uma opção de compra. A opção comprada por Roberto tem um preço de exercício (o preço ao qual ele poderá comprar BTC no futuro) de 10 000 $ ou menos.

Se a Bitcoin estiver cotada a 15 000 $ dentro de um mês, o Roberto poderá exercer a sua opção de compra e comprar Bitcoin por 10 000 $, o que significa que realizará um lucro imediato. Por outro lado, se o preço da criptomoeda cair para os 9000 $ durante este período, o investidor pode simplesmente deixar a opção vencer.

No entanto, em ambos os cenários acima, não temos em conta o prémio da opção. O prémio é o preço que Roberto pagará para comprar a opção de compra, ou seja, o preço de mercado da opção. Se o prémio for de 1500 $, ele pagará 1500 $ hoje para garantir o direito de comprar Bitcoin a 10 000 $ daqui a um mês.

Isso significa que o verdadeiro preço de equilíbrio para o Roberto é de 10 000 $ + 1500 $ = 11 500 $. Por outras palavras, só terá lucro se a BTC subir acima dos 11 500 $. Se o investidor simplesmente deixar a opção vencer, perderá o prémio de 1500 $.

Ou seja, com esta operação, o Roberto teria um potencial de lucro ilimitado (ou melhor, limitado apenas pelo preço da Bitcoin), mas a sua perda limitar-se-ia ao valor do prémio. Neste caso, não existe cenário em que o Roberto perca mais do que o valor do prémio.

Agora, vamos pensar no caso do João, que prevê uma queda da Bitcoin no próximo mês. Ele pode comprar uma opção de venda com preço de exercício de 10 000 $. Isso dar-lhe-á a opção de vender Bitcoin a 10 000 $ dentro de um mês, independentemente de qual seja o preço à vista nesse momento.

Dentro de um mês, se a Bitcoin estiver cotada abaixo de 10 000 $ (digamos, 8000 $), o João poderá exercer a sua opção com lucro e vender BTC a um preço 2000 $ mais caro do que a cotação de mercado. Já se o ativo estiver acima dos 10 000 $, ele pode simplesmente deixar a opção vencer.

O João também terá de pagar um prémio por essa opção e, tal como no caso do Roberto, o prémio representa o valor máximo que ele vai arriscar nessa operação.

Do outro lado, temos as pessoas que vendem opções, que, no nosso exemplo, foram as contrapartes do Roberto e João, que concordaram em vender as opções de compra e venda, respetivamente. Basicamente, esses vendedores prometeram comprar ou vender BTC sob demanda, em troca dos prémios pagos pelo Roberto e pelo João.

No que diz respeito aos riscos, o lucro máximo do vendedor de uma opção é o prémio cobrado por ela, mas as perdas são potencialmente ilimitadas, pois ele será obrigado a vender ou comprar BTC se a opção for exercida, independentemente do tamanho da diferença entre o preço à vista e o preço de exercício. Isto é explicado em maior detalhe no exemplo do mercado de opções de Bitcoin da OKX exibido abaixo.

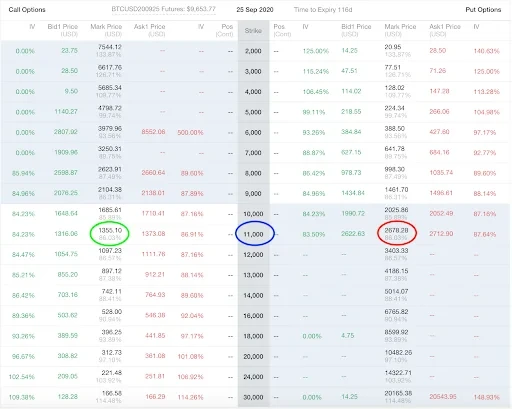

A tabela acima mostra opções de compra e venda com vencimento a 25 de setembro de 2020. O círculo azul sinaliza os contratos de opções com preço de exercício de 11 000 $, o que significa que os detentores de opções de compra deste contrato poderão comprar Bitcoin a 11 000 $ a 25 de setembro, enquanto os detentores de opções de venda poderão vender o ativo a este preço. Os círculos verde e vermelho indicam o preço de referência, que é um indicador das avaliações no mercado com base numa média de preços, enquanto os valores “Bid1” e “Ask1” refletem as ofertas de compra e venda no mercado nesse momento, respetivamente.

Se o Roberto decidisse comprar essa opção de compra hoje, pagaria o melhor preço de venda (1373,08 $, na captura de ecrã acima) como prémio para garantir o direito de comprar Bitcoin a 11 000 $ no dia 25 de setembro. Da mesma forma, o João pagaria 2712,90 $ para comprar a opção que garante o direito de vender Bitcoin a 11 000 $ na data de vencimento.

A diferença entre os dois prémios representa o sentimento no mercado, indicando que a contraparte do João, que aceita comprar-lhe Bitcoin sob essas condições, acredita estar a assumir um risco maior do que a pessoa que concorda em vender ao Roberto.

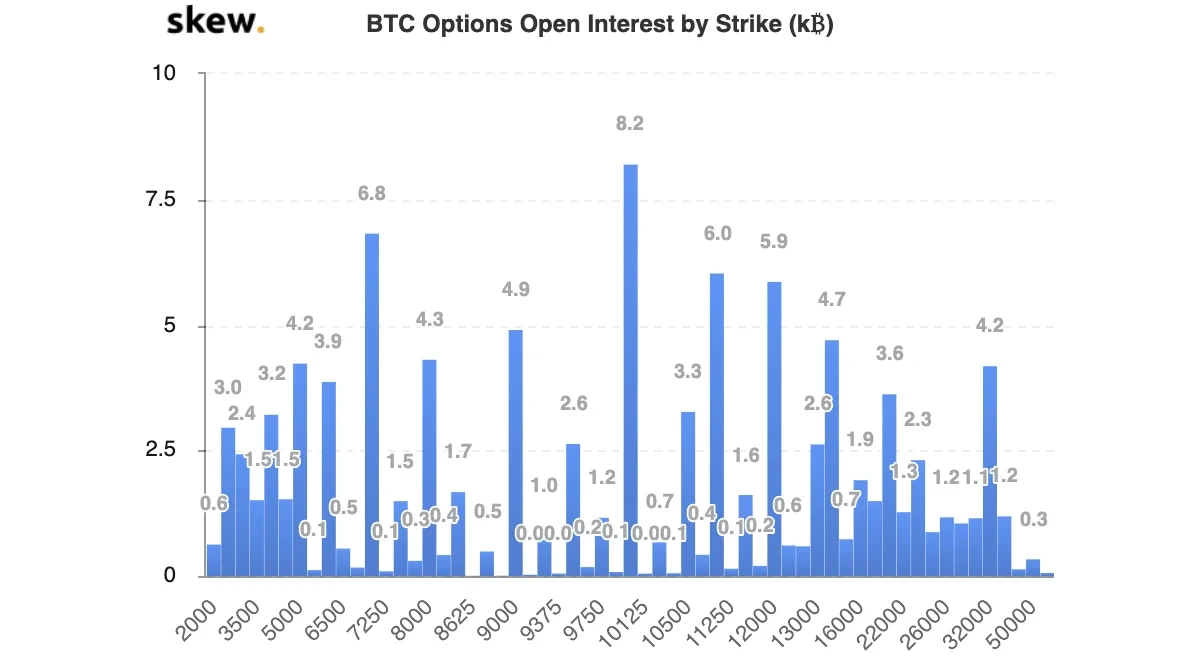

Um outro conjunto de dados que indica o sentimento do mercado num dado momento é as posições em aberto por preço de exercício, conforme mostrado no gráfico abaixo.

O gráfico acima mostra o valor (em BTC) das opções ainda por vencer (compradas + vendidas) com diversos preços de exercício. Como podemos observar, os contratos de opções com preço de exercício de 10 125 $ foram os mais comprados pelos participantes do mercado, seguido pelos de 7250 $ e 11 250 $. Estes dados apontam as principais previsões de preço para a Bitcoin (os três preços de exercício mais frequentes), bem como as faixas de preço do ativo a curto prazo.

Porque é que as pessoas usam contratos de opções para comprar e vender BTC?

Tal como os futuros, os contratos de opções também podem ser usados para gerir riscos, mas são um pouco mais flexíveis, pois os compradores não assumem qualquer obrigação.

Mais uma vez, podemos apontar os mineradores de BTC como potenciais beneficiários desses contratos. Ao comprarem opções de venda, essas pessoas podem garantir um determinado preço para as Bitcoins mineradas no futuro. No entanto, ao contrário dos contratos de futuros, em que os mineradores seriam obrigados a vender Bitcoin fosse qual fosse o preço de mercado, neste caso podem optar por não vender se a BTC tiver uma subida significativa.

As opções também são usadas para especulação, pois permitem que investidores conservadores façam previsões ao arriscarem valores bem menores (os prémios), em comparação com os contratos de futuros.

Os derivados e a legitimidade da Bitcoin

Os instrumentos derivados, como futuros e opções, contribuem para o processo de descoberta de preço do ativo subjacente (a determinação do preço pelo mercado), pois fornecem as ferramentas necessárias para os participantes expressarem o seu sentimento geral em relação ao ativo. Por exemplo, antes de haver derivados, os investidores em Bitcoin eram basicamente limitados a comprar e deter o ativo propriamente dito. O resultado foi a bolha de 2017, quando os preços dispararam para patamares nunca antes vistos.

Os traders com posições curtas em BTC só conseguiram romper a bolha após o lançamento dos primeiros futuros de Bitcoin pelas bolsas CME e Cboe.

Apesar de o crash e o “inverno das criptomoedas” iniciado em 2018 terem sido um golpe duro no mercado, também promoveram a maturação e crescimento quando os preços se estabilizaram e as tecnologias e a adoção puderam novamente assumir o comando do setor.

Entretanto, o lançamento de derivados regulamentados, como as opções de Bitcoin da Bakkt, ajuda a legitimizar o setor de cripto e a atrair investidores institucionais.

Em última instância, para a Bitcoin obter aceitação generalizada como classe de ativo, muitos argumentam que precisa de ter um mercado transparente e que não seja facilmente manipulável.

Isso exigirá a entrada de novo capital, o aumento da liquidez, a redução da volatilidade, a formação orgânica de preços e a confiança de investidores institucionais de grande porte. Cada produto derivado de alta qualidade aproxima a Bitcoin um pouco mais dessa legitimidade.

A OKX Insights apresenta análises de mercado, recursos avançados e notícias selecionadas por profissionais do setor de cripto.

Siga as OKX Insights no X (antigo Twitter) e no Telegram.